| 【 第1頁 第2頁 第3頁 】 | |

| 中國式降息的兩難 | |

http://www.CRNTT.com 2015-03-03 10:00:26 |

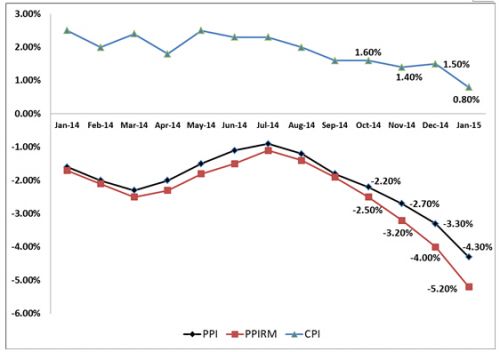

經濟下行壓力巨大 經歷過上次降息之後,實體經濟仍然沒有從泥潭中走出,供給與需求兩不旺。 在供給方面,2月匯豐製造業PMI從1月的49.7小幅回升至50.1,但相比歷年同期仍處偏低水平。而購進和產出價格繼續走低,說明PMI的改善可能僅僅是短期的波動。中采PMI為49.9,仍在枯榮綫以下。 在需求方面,春節期間零售銷售增速降至11%,旅遊收入增速降至14.6%,均再創新低,驗證了需求的低迷。 社融總量增速走低,貨幣信用創造不振 1 月社會融資總量為2.05 萬億元,比去年同期少5394 億元,同比增速13.5%,創歷史新低。M2 同比增速10.8%,低於市場預期12.1%,主要原因為資本流出導致的外匯占款下降。 可見在本次降息之前,經濟數據相比11月降息前,並未明顯改善,通縮風險進一步加劇,需要貨幣政策加碼。因而,在2月25日國務院常務會議之後不久,降息政策落地。 上次降息並未到達顯著的刺激效果,倒是資本市場的瘋狂盛宴惹人眼球。對於此次降息政策的實際效果,目前來看還難言樂觀。 人民幣國際化:“不可能三角”悖論下的政策困境 在“不可能三角”中,中國之前一直選擇固定匯率制度,放棄跨境資本流動,因而貨幣政策獨立性相當強。 而在目前中國資本跨境流動逐漸放開的背景下,降息會導致資本加速外流,人民幣將承受貶值壓力。更為重要的是,只要中國仍想保持相對固定的匯率,資本外流就會導致外匯占款減少,收緊國內的貨幣供應,抵消降息的效果。 在人民幣國際化進程中,中國在不可能三角中的政策選擇,正從選擇“固定匯率制度+獨立貨幣政策”而放棄“資本自由流動”,向選擇“獨立貨幣政策+資本自由流動”而放棄“固定匯率制度”切換。這個漸進的切換過程中,“資本自由流動”與“固定匯率制度”會長期得到部分執行,從而威脅到“獨立貨幣政策”目標的達成,影響貨幣政策的有效性。(見圖) 從上圖中可以看到11月份降息之後,中國外匯占款以每月1000億元以上的速度減少,相比目前6.3萬億的M0不是小數目。如果這樣的資本流出速度持續半年,就完全抵消了一次降准的效果。 隨著人民幣國際化的進一步推進,中國式降息的尷尬可能會不斷重演,甚至愈演愈烈。 |

|

|

相關新聞:

- 這次央行降息實質上想要解決的三大問題 (2015-03-02 09:04:30)

- 降息降准應再大膽一點 (2015-02-13 09:39:07)

- 降准降息的空間已全面打開 (2015-02-07 09:32:46)

- 一季度降准降息概率小 (2015-01-21 09:42:08)

- 降息陽光為何照不到中小企業 (2014-12-10 08:52:02)

- 央行降息,是要放棄穩健型貸幣政策嗎? (2014-12-04 09:11:30)

- 不應把穩增長寄托在連續降息降准上 (2014-12-03 10:05:56)

- 降息來了降准還遠嗎 (2014-12-01 09:18:06)

- 陶冬:央行降息真的管用嗎 (2014-11-30 10:17:46)

- 降息利於疏通貨幣政策傳導機制 (2014-11-28 09:06:00)